炒股融资公司

热点资讯

- “敛财术”曝光! 95后亿万富豪王泽龙被罚1.33亿

- 配资炒股是否合法 陈吉宁到越南驻沪总领馆吊唁越共中央总书记阮富仲逝世

- 股票加杠杆什么意思 为什么富人必须补贴穷人?

- 资本分配与杠杆 价格周报|本周生猪均价走稳 北方市场二次育肥热度渐起

- 股票证券投资 054A型护卫舰,建造数量超50艘,为何性价比如此高?

- 实盘配资平台网址 前4月成绩单揭晓 上千只基金收益率超5%

- 股票网平台 哥伦比亚总检察长办公室:机场机库没有发现尸体痕迹

- 怎么炒股加杠杆 宜安科技:12月9日高管汤铁装、杨洁丹减持股份合计90万股

- 安全实盘配资门户网 王毅:为缅甸实现稳定、和解和发展发挥建设性作用

- 专业的股票融资比利 降薪引发基金经理离职潮?内情实探:多因素导致,当下跳槽“没那么简单”

- 发布日期:2024-09-05 21:32 点击次数:197

首先,作为明教教主,他却是个领导层面上的窝囊废。明教作为一个全国性组织,阳顶天却未能成就任何事业,反而因私人恩怨和感情左右,神秘失踪,导致明教分崩离析,差点被六派灭顶之灾。他的私人恩怨,比如打伤韩千叶的父亲,还差点被逼自杀股票杠杆什么,使得明教的名声更加扫地。

来源:华尔街见闻

Monster Beverage公布第二季度业绩,Q2营收为19亿美元,低于预期的20.2亿美元,营收同比增速2.5%创2020年第二季度以来最慢。Q2总销量为2.1219亿箱,下滑至新冠疫情初期来的最低水平,并低于预期的2.1542亿箱。

由于美国消费疲软,消费者减少非必需品消费,便利店客流量下降,能量饮料制造商Monster Beverage第二季度营收、EPS及销量均未达预期。

美东时间8月8日周四美股盘前,Monster公布2024年第二季度财报。

1)主要财务数据

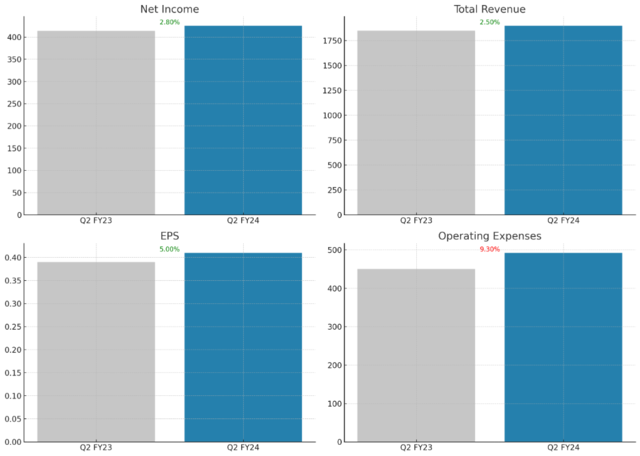

每股收益(EPS):Q2每股收益同比增长5%至41美分,低于预期的45美分。

营业收入:Q2营收同比增长2.5%至19亿美元,但略低于预期的20.2亿美元。

营收分业务:怪兽能量饮料业务(Monster Energy Drinks)营收为17.4亿美元,同比增长3.3%,略低于预期的18.4亿美元。战略品牌业务(Strategic Brands)营收为1.092亿美元,同比增长9.6%。与预期的1.087亿美元基本持平。酒精品牌业务营收同比大跌32%,仅为4160万美元,远低于预期的6690万美元。其他业务营收为700万美元,同比小幅下降4.1%,低于预期的744万美元。

营收分地区:在美国以外的市场,营收达到7.46亿美元,同比增长4.3%。

能量饮料箱销量:Q2总销量为2.1219亿箱,同比增长6.9%,但略低于预期的2.1542亿箱。

每箱平均营收:平均每箱营收为8.73美元,同比下降3%,低于预期的8.91美元。

毛利率:Q2毛利率提升至53.6%,高于去年同期的52.5%,也略高于预期的53.5%。

营业利润率:Q2营业利润率为27.7%,虽较去年同期的28.2%有所下降,但未达预期的29%。

营业费用:Q2运营费用为4.923亿美元,同比增长9.3%,略低于预期的4.97亿美元。

周四隔夜,Monster股价美股早盘一度暴跌逾14%。

从财务指标来看,Monster第二季度业绩有几大不利因素,导致公司股价下跌:

1)每股收益低于分析师预期。

2)饮料销量2.12亿箱下滑至新冠疫情开始流行以来的最低水平,且低于分析师预期的2.15亿箱。这些都再次证实了中低端消费者正在继续削减消费支出。

3)虽然第二季度销售额创历史新高,但第二季度营收增速为2020年第二季度以来最慢,仅增长2.5%至19亿美元。

Monster联席首席执行官Rodney C. Sacks在财报电话会议上告诉投资者:“我们是一个蓝领品牌,我们的消费者比其他类别的消费者面临更大的压力。”

继麦当劳、星巴克、雀巢及宝洁等餐饮、消费品巨头的业绩下滑后,能量饮料制造商Monster Beverage也在最新财报中发出预警:由于可支配收入减少,美国消费者确实减少饮品方面的消费了。分析指出,未来将有更多企业财报显示,美国消费疲软的迹象明显。

华尔街怎么看?

高盛董事总经理兼高级消费者分析师Bonnie Herzog对该财报发表评论称:

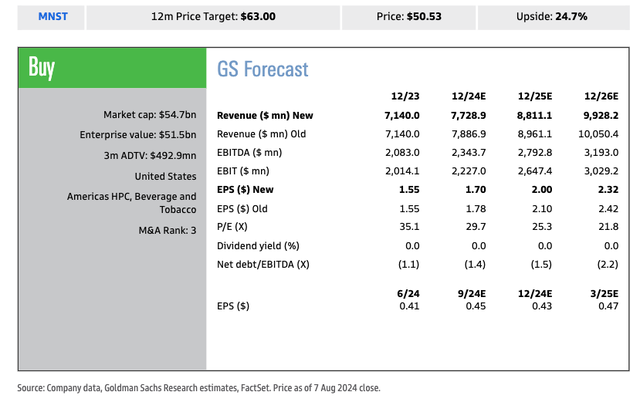

“尽管Monster的第二季度表现令大多数人感到意外,但我们仍维持对该公司“买入”的评级。”

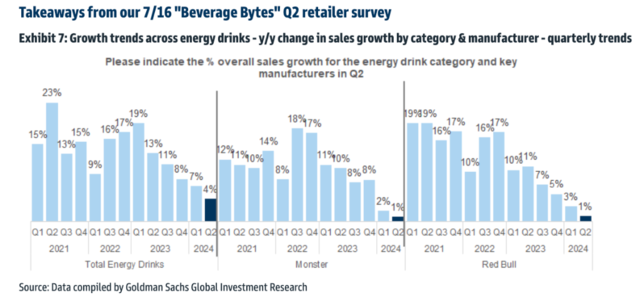

“Monster第二季度的业绩预期已经回落,这是由于美国能量饮料品类增长近期放缓所致,管理层在最近的股东大会上也承认了这一点,这主要受到便利店客流量下降和消费者支出减少的影响。”

“话虽如此,Monster第二季度的营收同比增长2.5%,远低于我们预期为8.9%,这甚至比人们担心的还要糟糕。部分原因是受到了不利的汇率变动影响,在排除汇率影响后,销售增长实际达到了6.1%(如果不计入酒精品牌,则增长为7.4%)。美国市场销售增长仅1.3%,符合预期的疲软态势;然而,真正出乎意料的是,国际市场销售增长仅为4.3%(尽管在考虑了汇率因素后,实际增长达到了13.7%),因为某些欧洲国家的能量饮料市场需求出现了减缓。”

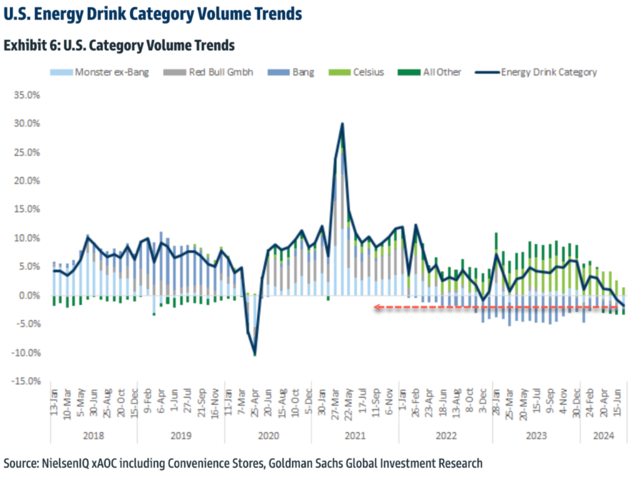

高盛报告进一步指出,整个美国能量饮料市场的销量呈现下滑趋势,这一迹象反映出在连续提价之后,手头紧张的消费者开始收紧支出。目前的销量水平已降至自新冠疫情初期以来的最低点。

自2022年初美联储加息以来,能量饮料的销售增长势头已经显示出放缓的迹象。居高不下的通货膨胀率和高利率对工薪阶层和中产阶级家庭的财务状况造成了沉重打击。

Herzog基于对2025财年的预测,将Monster的未来12个月目标价从之前的66美元下调至63美元。这一调整是基于31.5倍的等权重市盈率和23.0倍的企业价值/息税折旧摊销前利润(EV/EBITDA)比率,这两个指标与之前保持一致。Herzog还指出,如果便利店的客流量继续减少,销售表现持续疲软,那么这些预测和股价目标可能会进一步调整。

其他华尔街分析师对能量饮料市场的看法:

1)杰富瑞(买入评级)

分析师Kaumil Gajrawala表示,本季度的情况比预期的还要糟糕。 目标价从61美元下调至60美元。2)花旗(买入评级)

分析师Filippo Falorni预料到结果会很糟,但实际情况比预期更糟。 国际销售远低于预期,尤其是在欧洲、中东和非洲地区。 尽管短期内数据疲软,但他认为美国市场的放缓是周期性的,不是长期趋势,因此仍维持12个月的买入评级。 目标股价从60美元下调到54美元。3)Piper Sandler(中性)

分析师Michael Lavery写道,随着全球经济增长放缓,短期阻力正在加大。 美国能量饮料品类增长势头已经放缓,然而,Monster仍在美国进行涨价,这表明其他市场品类增长势头已从放缓中反弹,但目前尚不清楚任何此类反弹可能需要多长时间才能实现。 目标股价从59美元下调到46美元。4)Bloomberg Intelligence

分析师Kenneth Shea指出,与前期相比,美国能量饮料销售受到消费者更加注重价格和市场竞争加剧的压力。风险提示及免责条款

市场有风险,投资需谨慎。本文不构成个人投资建议,也未考虑到个别用户特殊的投资目标、财务状况或需要。用户应考虑本文中的任何意见、观点或结论是否符合其特定状况。据此投资,责任自负。

海量资讯、精准解读,尽在新浪财经APP

海量资讯、精准解读,尽在新浪财经APP

责任编辑:李桐 股票杠杆什么

- 配资10倍杠杆 摩根大通称数据中心支出成美国经济增长驱动力,谁来保障能源供给?2025-01-27

- 太仓股票配资 美国重量级数据驾到、金价目标再大涨近20美元!FXStreet首席分析师金价技术分析2024-11-28

- 2023专业配资 美国反兴奋剂机构引发众怒!种种劣迹是美“双标”政策缩影2024-11-21

- 配资杠杆 消费电子需求修复!芯片ETF张超3%,闻泰科技上涨6.31%2024-10-24

- 股票能配资吗 人福医药(600079.SH):熊去氧胆酸片获得美国FDA批准文号2024-10-12

- 配资概念股票 曹德旺终于发表回复! 福耀美国公司被查, 75亿美元资产可能被收割2024-08-31